Michael Kroh se ve svém článku věnuje otázce penzijní reformy. Proč bez změny filosofie přístupu k důchodům hrozí, že se vhodné řešení nenajde ani za dalších 40 let?

Průběžný systém reformujme, ale zachovejme

V prosinci byl představen návrh dílčí penzijní reformy, kterou vypracovala odborná skupina Ministerstva práce a sociálních věcí. Představuje oproti minulým návrhům určitý pokrok, nicméně nelze říci, že řeší základní problém penzijního systému – jeho udržitelnost v dlouhodobém horizontu. V článku se pokusím ukázat na úskalí každého návrhu, založeného na průběžném systému, a ukázat na jednoduchých výpočtech v hrubých rysech i cestu z patové situace. Uvědomuji si, že jde o diskusní záležitost, a že není v silách jednotlivce představit ucelenou verzi důchodové reformy.

Základem současné reformy je rovný důchod ve výši 10000 Kč, tzv. „nultý pilíř“. K němu má přibýt zásluhová složka podle výše odvodů. Jenže bude v budoucnosti z čeho „zásluhově“ rozdělovat? Nevyčerpá se důchodový fond vyplácením nultého pilíře?

Už prvním problémem je samotná částka 10000 Kč. Pro někoho kapesné, pro jiného nedostatečný objem peněz k zajištění živobytí. Je jasné, že u značného počtu příjemců starobního důchodu bude nutno tuto částku doplnit státní podporou, zejména podporou na bydlení. Jakkoli to vypadá tak, že jde o dvě různé formy příjmu (právně tomu tak skutečně je), přece jen jde o tytéž veřejné peníze, vybrané od daňových poplatníků. Věřím však, že ministerští odborníci počítali důkladně, a s ohledem na první (zásluhový) pilíř bude příjemců základní částky zpočátku minimum. V tuto chvíli nejde o kruciální problém.

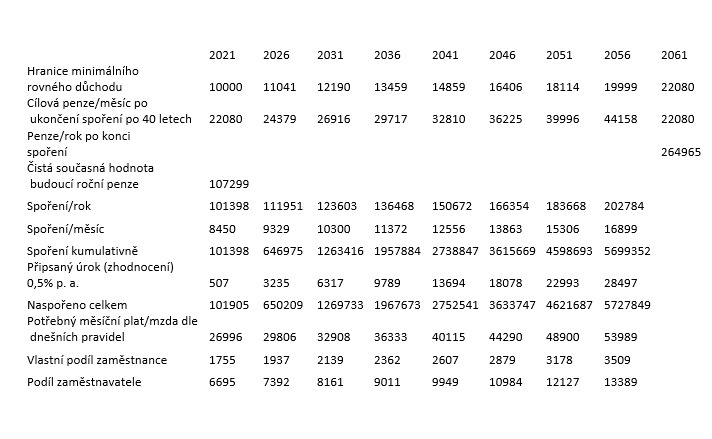

Částka 10000 Kč představuje určitou sumu nákupu zboží a služeb. Představme si ale, jak tomu bude za 40 let, kdy budou do penze odcházet první plátci do důchodového systému dle nových pravidel z řad prvozaměstnanců. Předpokládejme průměrnou roční inflaci 2 % (zhruba rovnou cílování ČNB) a odhlédneme od katastrof typu koronaviru, které platby do systému mohou výrazně omezit. Jinak, než ceteris paribus modelovat neumíme. Každý si na Excelu může lehce spočítat, že se nám potřebná částka na nákup téhož množství zboží a služeb v důsledku postupného znehodnocování měny více než zdvojnásobila a první vyplacená měsíční penze v nultém pilíři bude 22080 Kč.

Nás ale zajímá dnešní hodnota této budoucí penze, abychom mohli určit, kolik musíme naspořit, abychom na takovou měsíční penzi za oněch 40 let pracovní aktivity dosáhli a mohli ji užívat v průměru dvacet let. Vyjdeme z roční penze (22080 Kč x 12) a zjistíme, že jde o roční částku 107299 Kč. Vydělíme ji dvanácti, a ještě poněkud snížíme, protože naspořená částka bude úročena (předpokládáme úrok 0,5 % p. a.). I tak nám vyjde poměrně vysoká částka 8450 Kč měsíčně, což za dnešních odvodových pravidel odpovídá 26996 Kč měsíčního příjmu. Je to ale méně, než je průměrný měsíční příjem, takže na „zásluhový“ pilíř něco zbude. Ale bude to stačit? Současný průměrný příjem vygeneruje cca 11500 Kč do důchodového systému, ale i tyto platby by se musely postupně navyšovat, bez ohledu na růst průměrné mzdy (platu). Mohlo by se tudíž stát, že inflace postupně pohltí zdroje na zásluhový pilíř a celý systém se propadne do deficitu. Celkový přehled uvádím v následující tabulce (v Kč).

Není až tak důležité, jaká jsem zde uvedl čísla, protože pokud změníme, byť jen jediný parametr, vyjdou jiné výsledky. Například to může být úroková sazba, která může být vyšší, ale i nižší, než je použitá polovina procenta. Co je však zcela jasné, takto nastavený systém není schopen samofinancování ani za předpokladu relativního oddělení důchodového fondu od státního rozpočtu. Musí být periodicky dotován ze státního rozpočtu, na úkor uspokojení jiných veřejných potřeb.

Oddělení důchodového fondu od státního rozpočtu je ale prvním nezbytným předpokladem udržitelnosti penzijního systému. Stát si z fondu samozřejmě může půjčovat formou dluhopisů, ale z půjčky se musejí platit úroky, které zhodnocují naspořené peníze. Musí existovat jasná garance, že stát vypůjčené peníze do fondu vrátí. Rozpuštění fondu po nástupu Topolánkovy vlády ve snaze formálně dodržet plánované parametry státního rozpočtu v době nástupu hospodářské krize se už nesmí opakovat.

Druhým předpokladem je opuštění klasického průběžného systému, který nebude nikdy úplně spravedlivý, a bude stále předmětem politických sporů o míru solidarity, v nichž se ztrácí vztah vyplácených penzí ke stavu důchodového účtu (naspořených peněz). Rovnováha penzijního systému je až příliš závislá na vývoji ekonomiky a krátkodobým efektem motivovaných politických rozhodnutích. Tím samozřejmě nechci opakovat paskvil s tzv. „druhým pilířem“, schváleným Nečasovou vládou, později po právu opuštěným a dnes již zapomenutým. Opustit klasický průběžný systém ještě neznamená opustit průběžný systém vůbec.

Změnou klasického na důsledně individualizovaný průběžný systém lze dosáhnout větší stability a udržitelnosti. Na rozdíl od oblíbených NDC systémů v různých variantách by navrhovaný systém byl založen na individuálních virtuálních účtech a týkal by se pouze základního rovného důchodu. Na rozdíl od neúspěšného druhého pilíře by však plátce neměl žádnou pravomoc do systému zasahovat, měnit jeho strategii či parametry. Nebyly by to „jeho“ peníze, nedaly by se dědit, bylo by ale možné z nich vyplácet vdovský, vdovecký či sirotčí důchod pro pozůstalé v případě předčasného úmrtí. V tomto se zachovávají vlastnosti průběžného systému. Klíčové ale je, že na rozdíl od klasického průběžného systému, který stojí na hodnotě dnešního důchodu (jiná varianta v tomto případě není ani možná), je představovaný nárys alternativního systému založen na současné hodnotě budoucího důchodu.

Solidarita se mění, ale neztrácí ani při individualizaci systému

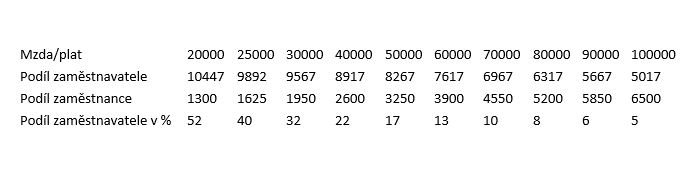

Zde se samozřejmě nabízí otázka solidarity. V navrhovaném systému by výše příjmoví občané platili do systému stejný podíl svých mezd (platů), jako ostatní. To je samozřejmě pravda, ale díky zastropování je nyní systém dokonce degresivní. Navíc je možné koeficient zprogresivnit. Navrhovaný systém není ale primárně založen na solidaritě bohatších s chudšími, ale na solidaritě zaměstnavatelů se zaměstnanci, tj. s těmi, kteří jim vytvářejí hodnoty a zisk. Více již prozradí následující tabulka (všechny příjmové kategorie mají stejný koeficient), která vychází z cílové hodnoty starobní penze 14000 měsíčně.

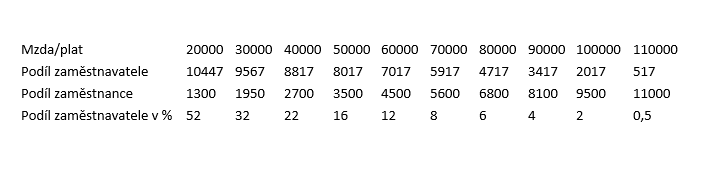

V případě progresivního koeficientu odvodu zaměstnance na sociální pojištění by mohlo být rozložení plateb mezi zaměstnancem a zaměstnavatelem například takovéto (bylo použito navýšení o 0,005 za každý tisíc korun mzdy/platu nad průměrnou mzdou):

Z tabulek vyplývají dva základní důsledky navrhované reformy. Za prvé, pokud odvod pracovníka nestačí podle existujících pravidel zajistit dostatečnou výši spoření na budoucí důchod, zaměstnavatel je povinen dorovnat zbytek. A ten může být v případě nízké mzdy/platu násobně vyšší než současná povinnost. Systém tudíž motivuje zaměstnavatele k vyplacení alespoň průměrné mzdy/platu, protože čím vyšší mzda/plat zaměstnance, tím méně bude odvádět on.

Za druhé, nevidím důvod, proč by měl zaměstnavatel naopak odvádět vysoký odvod i za zaměstnance s vysokou mzdou. Ten vydělává dost na to, aby většinu nebo dokonce celé potřebné spoření odváděl sám. Zaměstnavatel ušetří, splní se požadavky na snížení procenta odvodů, a může ještě přilepšit i dalším zaměstnancům, a tím si dále relativně snížit odvodovou povinnost. Je zde tudíž i méně viditelná solidarita zaměstnanců s vyšším příjmem s kolegy s příjmem nižším, jen zprostředkovaná zaměstnavatelem.

Vedlejším, avšak také důležitým výsledkem předložené alternativy může být vymýcení škodlivého Švarcsystému, protože v případě, že se zjistí (například na základě předložených faktur), že OSVČ pracuje jen pro jediného zaměstnavatele (tj. jde fakticky o zaměstnanecký poměr), musel by se zaměstnavatel zachovat vůči němu stejně jako ke kmenovému pracovníkovi a dorovnat mu spoření na předepsanou úroveň. Zaměstnavatel se tudíž nebude moci vyhnout odvodům na důchodové pojištění, a Švarcsystém pro něj přestane být atraktivní.

Vzniklé problémy jsou řešitelné

V souvislosti s přechodem na alternativní systém důchodového pojištění by bylo zapotřebí vyřešit některé problémy. Prvním je stanovení výše budoucího „důstojného starobního důchodu“, odvozeného od současné úrovně cen. Ve svých výpočtech jsem vycházel z částky 14000 Kč měsíčně dnešní penze, což lze považovat za dostatečnou výši pro zajištění základních životních potřeb. Minimální mzda je sice od 1. ledna 2021 o něco vyšší, lze však vzít v úvahu, že senioři mají řadu výhod a slev, které rozdíl kompenzují. Navíc penze u nás na rozdíl od některých jiných zemí nepodléhá dani z příjmu. Je to nutný kompromis mezi zajištěním dostatečného budoucího důchodu a schopností na něj aktuálně spořit.

Naopak problém přechodu ze starého systému na nový by se dal vyřešit jednoduše, protože půjde stále o průběžný systém. Stát by mohl proto čerpat z naspořených peněz půjčky na výplatu stávajících důchodů, rozdíl by byl pouze v tom, že by se jednalo o vnitřní státní dluh, který by byl úročen a peníze by bylo nutno do systému zase průběžně vracet. Úrok sám o sobě ale problém není, v modelovém výpočtu lze od něj abstrahovat. Zvýšil by naspořenou částku jen o jeden až jeden a půl měsíčního důchodu.

I z hlediska jednotlivého spořícího by přechod mezi systémy neměl být nepřekonatelnou překážkou. Dá se lehce zjistit, kolik toho do okamžiku přechodu naspořil, a pak je na dohodě mezi ním a Českou správou sociálního zabezpečení, jakým způsobem případně dorovná existující deficit. Pokud si platí penzijní připojištění, mělo by být možné použít naspořené peníze ze třetího pilíře. Ještě jednodušší by měl být přechod v případě, že plátce má naspořeno více než byla základní povinnost.

Důležitou součástí penzijní reformy by mělo být řešení problému OSVČ. Ti mají v současné době úlevy na odvodech, a pokud by nespořili dobrovolně více než je základní povinnost, na důstojný důchod by naspořit nezvládli. Už dnes mají v průměru nižší důchody než jiné kategorie občanů, což kompenzují prací v důchodovém věku či vlastními úsporami. V ČR je okolo milionu OSVČ. Je to na rozměr republiky vysoké číslo. Musíme však vzít v úvahu, že u mnoha živnostníků jde pouze o fikci samostatného podnikání, jde fakticky o zaměstnance, nejčastěji ve službách a ve stavebnictví. Ty můžeme vyloučit, protože přechod na alternativní systém důchodového pojištění by Švarcsystém postupně minimalizoval, jak už jsem konstatoval v předchozím textu. Postupně také mizí dříve velká skupina „podnikatelů“, kteří se na tuto dráhu dali po roce 1990 jako z nouze ctnost, donuceni změnami, které přinesla „sametová“ revoluce. Ovšem ani ti mladší to nemají lehké. V oblasti služeb existuje tvrdá cenová konkurence, která stlačuje zisky k nule.

Určité zlepšení v oblasti odvodů by mohlo živnostníkům přinést zrušení superhrubé mzdy a obnovení možnosti si odvody na sociální zabezpečení odečítat od základu daně, jak tomu bylo před Tlustého – Kalouskovou reformou. To by zvýšilo motivaci spořit, neboť dnešní odpočty nejsou dostatečně velké, týkají se jen dobrovolného připojištění a jsou zastropovány. Podle pravidel systému superhrubého příjmu by na důstojnou penzi musel živnostník dosáhnout cca jeden milion rozdílu mezi příjmy a výdaji. A to je pro většinu dnešních živnostníků utopie. Řešením je buď srovnání se zaměstnanci, tj. zrušení 50% snížení vyměřovacího základu, anebo/i umožnění odečítat od základu daně jakoukoli výši odvodů na sociální pojištění, spojenou ovšem s povinností odvádět povinné minimum odvozené od současné hodnoty budoucího starobního důchodu. Živnostníkům by ale mělo být umožněno, aby si výši budoucího důchodu mohli určit sami (a odtud i zpětně výši povinného odvodu) a během profesní kariéry ji mohli kdykoli změnit.

Bylo by to tudíž jejich svobodné rozhodnutí, jakou životní úroveň si určí pro stáří, případně jaké budou způsoby zajištění důstojné seniority. Ovšem spoléhat na sociální dávky v tomto případě nebudou moci. Podobný účinek by měly odvodové prázdniny na začátku podnikání, tj. odložení povinného spoření o 1–2 roky, ovšem na povinné době spoření by se nic neměnilo. Během uvedené doby by se vyjasnilo, zda se podnikatelský nováček zavedl natolik, aby mu jeho činnost vynášela dostatečný zisk, umožňující začít spořit. Nepřímo by živnostníkům také pomohlo, kdyby více používali kolektivní formy podnikání, především družstva. Tím by posílili své postavení na trhu a dosahovali vyšších cen.

Řada problémů je spojena s časovým faktorem. Průměrný věk dožití se prodlužuje, a naspořených dvacet let výplat důchodu nemusí stačit. Dlouhověké seniory nelze nechat bez prostředků, v systému musejí být zabudovány mechanismy, jak je zaopatřit i po vyčerpání naspořené částky. Podobná situace nastane i u invalidního důchodu, případně dalších typů důchodů. Je jasné, že systém musí vytvářet rezervní fond na pokrytí uvedených výdajů. Do tohoto fondu by měli solidárně přispívat plátci s nadprůměrným příjmem jednorázovou měsíční částkou, určenou buď jednotně nebo odstupňovaně podle výše mzdy/platu, maximálně 500 Kč. Zde by se plně projevila solidarita bohatších s chudšími. Použít se mohou i prostředky, které nevyčerpaly osoby, které zemřely před vyčerpáním naspořené částky. Sofistikované pojistné modely mohou přitom předem zhruba odhadnout jejich výši.

Částečným řešením může být i dobrovolné prodloužení profesní kariéry u zdravých a fyzicky zdatných seniorů, které může stát motivovat různými výhodami, například odpuštěním plateb na důchodové pojištění po 40 letech spoření (mají přece naspořeno, jen si dobrovolně odsouvají počátek vyplácení důchodu). Je jasné, že tento způsob stabilizace důchodového systému, který rozpracovala skupina odborníků z Vysoké školy finanční a správní pod vedením doc. Radima Valenčíka, není vhodný pro všechny. Mnohým neumožní dobrovolné prodloužení zdravotní stav, pro jiné se nenajde uplatnění na trhu práce. Ale určité řešení pro nemalé skupiny zaměstnanců a živnostníků to nesporně je.

Rozměr článku samozřejmě neumožňuje rozebírat všechny vzniklé problémy. Například se neřeší zohlednění počtu dětí u žen, což vyplývá z logiky průběžného systému. Domnívám se ale, že tuto záležitost by neměl řešit penzijní systém, ale nějaká sociální dávka, která by nečekala až na dovršení důchodového věku, ale mohla by se vyplácet již poté, co se dítě osamostatní a začne vydělávat. Vůbec, celý penzijní systém by bylo zapotřebí zjednodušit, dnes se v něm obtížně orientují i mnozí pracovníci České správy sociálního zabezpečení.

Penzijní reforma je, a ještě dlouho bude předmětem diskusí. Současný návrh změn důchodového systému jde správným směrem, ale chronické problémy systému řeší jen polovičatě. Nechává stranou důležitý třetí pilíř, na němž by se nemuselo nic zásadního měnit, pouze by jej mohl nabízet i státní systém. Alternativní řešení, které jsem v hrubých rysech představil, je skromným příspěvkem do probíhající diskuse. Nemusí se líbit všem, nespokojeni mohou být ti, co budou muset zvýšit svoji odvodovou povinnost, uživatelé Švarcsystému či podnikatelé zakládající konkurenceschopnost na nízkých osobních nákladech. O jednom jsem však přesvědčen: nezměníme-li filozofii přístupu k důchodové reformě, bude se o ní bouřlivě diskutovat i za těch 40 let, což je okamžik první výplaty z reformovaného systému pro dnešní prvozaměstnance. A stejně jako dnes, bude i tehdy uspokojivé řešení v nedohlednu.